به گزارش همشهری آنلاین، بانکها فعلا مدتی است که وام نمیدهند؛ اگر هم تسهیلاتی پرداخت کنند منوط به سپردهگذاری بلندمدت است که بسیاری از نیازمندان به وام، توان آن را ندارند و ناگزیر از چرخه وامدهی بانکها حذف میشوند. در این بین برخی از افراد نیازمند میتوانند مشتریان بالقوه ربا باشند که از قضا با عناوین مختلف مانند وام فوری، وام سرمایه، وام سریع و... بسیار راحتتر و سریعتر از بانکها پول قرض میدهند و البته وامگیرنده را بهشدت مدیون و بدهکار میکنند.

خرید یا فروش امتیاز وام مجاز نیست، اما...

دستورالعملهای پرداخت وام بانکی ۲۳درصدی و مضاربهای بهگونهای است که عامه مردم در زمان نیاز، شانس کمی برای دریافت وام بانکی دارند و همین مسئله، احتمال سوق پیدا کردن آنها به بازار ربا را افزایش میدهد. در این میان، ۲بانک قرضالحسنه در کشور وجود دارد که در قالب نظام امتیازدهی به سپرده مشتریان، برای آنها اعتبار دریافت وام مشخص میکند و دریافت وام از آنها بیشتر برای کسانی که قادر به سپردهگذاری مدتدار هستند یا گردش حساب بالایی دارند، بهصرفه است.

در این میان، بازار خریدوفروش امتیازات وام هم بهخصوص در یکی از بانکهای قرضالحسنه بسیار داغ شده است. گرچه در سایت این بانک قرضالحسنه تأکید شده که «هیچ شخص حقیقی یا حقوقی، مجاز به تأسیس دفتر خرید یا فروش امتیاز نیست» اما امکان انتقال امتیاز وام، بازار پررونق خریدوفروش امتیاز وام را فراهم کرده تا فرصتی ایجاد شود که برخی با استخدام نیرو و تجهیز دفتر، دلالی وام را به یک بیزینس مطمئن و پرسود تبدیل کنند.

پشت وامهای فوری سود ۱۰۰درصدی است!

پیگیریهای همشهری از ۲دفتر حقوقی فعال در پرداخت بهاصطلاح وام فوری حاکی از این است که این دفاتر با تبلیغات وسیع محیطی و اینترنتی بهدنبال خرید امتیاز وام از سپردهگذاران قرضالحسنه هستند تا با انتقال این امتیازات به افراد متقاضی وام به بهایی بالاتر کسب سود کنند. در مواردی هم نماینده یک سپردهگذار کلان در بانک قرضالحسنه هستند که با جور کردن متقاضی وام، آن امتیازات را به بهایی سنگین به متقاضیان منتقل میکنند.

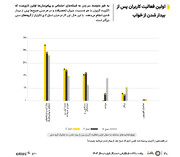

خریداران امتیاز بعد از چانه زدن با فروشنده، بابت امتیاز ۱۰۰میلیون تومان وام ۲۴ماهه، حدود ۳۰ تا ۳۵میلیون تومان به صاحبامتیاز میپردازند و در مقابل، همین وام را به بهای حدود ۱۰۰میلیون تومان به متقاضی میفروشند. در این وضعیت، سپردهگذار با فروش امتیاز وام خود به سود سپرده ۳۰تا ۳۵درصدی سالانه میرسد و وامگیرنده وام خود را با سود غیر شرعی ۱۰۰درصد سالانه دریافت میکند. دلال هم در این معامله ۶۵ تا ۷۰درصد سود میکند که البته در چانهزنیها میتواند کمتر یا بیشتر شود.

وام ۵۰میلیونی با بازپرداخت معادل وام ۱۰۰میلیونی!

در فعالیت دفاتر فروش وام فوری نمیتوان بانکهای قرضالحسنه را متهم کرد؛ چراکه مراحل تقاضا، اعتبارسنجی و دریافت وام طبق استانداردهای بانک بهصورت آنلاین انجام میشود و پشت پرده آن هر چه باشد ربطی به بانک ندارد، اما در این میان، دفاتر فروش امتیاز و وام بهنحوی از قواعد و استانداردهای بانک سوءاستفاده میکنند که بازپرداخت مطالباتشان کاملا تضمین میشود و هیچ نقشی هم در بدهبستان مشتری و بانک ندارند.

آنها بعد از عقد قرارداد با مشتری، از او میخواهند ضمن افتتاح حساب در بانک قرضالحسنه، مراحل مربوط به اعتبارسنجی را انجام دهد و بعد از مشخص شدن میزان اعتبار، مبلغ وام پرداختی به مشتری را در قرارداد داخلی معادل ۵۰درصد اعتبار اعلامی بانک درج میکنند؛ یعنی اگر بانک، اعتبار مشتری را ۱۰۰میلیون تومان برآورد کند، دفتر حقوقی، میزان وام پرداختی به مشتری را در قرارداد ۵۰میلیون تومان تعیین خواهد کرد، اما میزان امتیاز منتقل شده بهحساب او و مبلغ وام درخواستی از بانک همان ۱۰۰میلیون تومان است که بعد از واریز، ۵۰میلیون تومان آن بهحساب دفتر منتقل خواهد شد و ۵۰میلیون باقیمانده سهم مشتری خواهد بود.

در این وضعیت، مشتری عملا مکلف به بازپرداخت کل ۱۰۰میلیون تومان است و باید ضمن ارائه تضمین و وثیقه موردقبول بانک، اقساط ماهانه آن را بپردازد.

بیشتر بخوانید:

مدل جدید اعتبار سنجی بانک ها برای دریافت وام ؛ خلافی خودرو هم تاثیرگذار شد؟

تکنیک وام در ازای سرمایه

نوع دیگری از فروش وام نیز از مدتها پیش وجود داشته که در ازای وثیقه شدن اموال متقاضی پول، معادل بخشی از ارزش اموال را نقدا به مشتری میپردازند و او مکلف است برای پس گرفتن اموال خود تمام اصلوفرع دریافتی را بازگرداند. در این فرایند، اغلب اموال از سیمکارت دائمی و ماشین زیر پای مشتری تا آپارتمان، زمین، باغ را ارزشگذاری میکنند و از ۳۰تا ۹۰درصد ارزش آن را وام میدهند.

بهره اسمی این قرضها هم گرچه در تبلیغات بسیار پایین اعلام میشود، اما در عمل به حوالی ۱۰درصد و حتی بالاتر میرسد. بدترین تبعات این شیوه، احتمال از دست رفتن اموال وثیقه شده به دلایلی نظیر کلاهبرداری، فوت وامدهنده یا اختلافات حقوقی او با دیگران است که دریافتکننده پول نزول را وارد چرخه حقوقی خستهکننده و پرهزینه ای خواهد کرد و احتمالا نخستین نتیجه آن مالباختگی و حتی ورشکستگی اوست.

نظر شما