به گزارش همشهری، رشد نقدینگی که هماکنون به 1500هزار میلیارد تومان رسیده؛ در کنار تهدیدهایش، برای اقتصاد ایران فرصتهای سرشاری هم ایجاد کرده است اما این فرصت دستکم در طول چند سال گذشته هرگز دیده نشده است. در ادبیات مالی پول عامل سرمایهگذاری و سرمایهگذاری عامل رشد اقتصادی تلقی میشود اما وقتی همین پول فرصتی برای تجلی در عرضه تولید ندارد به ابزاری برای بحران اقتصادی تبدیل میشود.

با این توضیح میتوان گفت اقتصاد ایران از ابتدای دهه 90به عرصهای برای ظهور و بروز تلاطمهای حاصل از نقدینگی تبدیل شده درحالیکه بسیاری از صنایع و شرکتهای ایرانی از کمبود منابع مالی بهویژه نقدینگی در گردش رنج میبرند اما این منابع مالی به جای اینکه صرف تولید شود در چرخه بازارهای طلا، ارز و مسکن به رشد تورم منجر میشود درحالیکه از همان ابتدای دهه 90ابزارهای جدیدی برای جذب نقدینگی ایجاد شدهاند که قادرند از یک طرف با جذب نقدینگی اثرات تورمی آن را خنثی کنند و از سوی دیگر آن را وارد چرخه تولید کنند.

به زعم کارشناسان این ابزارها که عمدتا در بازارسرمایه شکل گرفتهاند از پتانسیلی بالقوه برای جذب نقدینگی و وارد کردن آن به چرخه تولید برخوردارند اما در سالهای گذشته کمتر مورد توجه سیاستگزاران قرار گرفتهاند. بهطور مثال صندوقهای پروژه این امکان را دارند که بهطور مستقیم با جذب نقدینگی، سرعت روند تولید را در ایران افزایش دهند و منابع مالی صنایع را تأمین کنند اما تبدیل این پتانسیل بالقوه به بالفعل نیاز به اعمال سیاستهای جدید و افزایش توجه دولت به بازار سرمایهدارد.

- دلار در صدر تقاضای نقدینگی

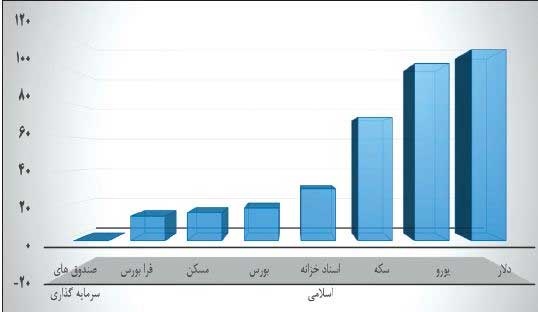

اطلاعات آماری از معاملات بازارها نشان میدهد بخش اصلی تمرکز نقدینگی از ابتدای سال تاکنون بر دلار متمرکز بوده و این تمرکز، نقدینگی زیادی را جذب این بازار کرده و به رشد افسارگسیخته قیمت دلار منجر شده است. با وجود اینکه هیچ مرجع رسمی از حجم منابع مالی که از اول سال تاکنون صرف خرید دلار شده است اطلاعاتی منتشر نمیکند اما مطابق اطلاعات موجود حجم تقاضا موجب شده از اول سال تاکنون قیمت هر دلار آمریکا 110درصد افزایش یابد بهطوری که قیمت هر دلار آمریکا از 3769تومان به محدوده 7900تومان رسیده و بهمعنای این است که همه سرمایهگذارانی که در این مدت دلار خریدهاند بیش از سرمایهگذاری در هر بازاری سود کردهاند. این اطلاعات همچنین نشان میدهد ارزش هر یورو هم در این مدت از 4624تومان به 9297تومان رسیده و معادل 102درصد افزایش یافته است.

- سکه بهار آزادی

مطابق آمارهای موجود بعد از این بازارها معاملات سکه بهار آزادی سودآورترین سرمایهگذاری از ابتدای سال تاکنون بوده بهطوری که در این مدت ارزش هر سکه بهار آزادی با 71درصد افزایش از یک میلیون و 570هزار تومان به 2میلیون و680هزار تومان رسیده است. برخی برآوردها نشان میدهد از ابتدای سال تاکنون 60هزار میلیارد تومان مبادله در بازار نقد و آتی سکه انجام شده است.

- بازده بازار سهام و اسناد خزانه

اطلاعات آماری از وضع بازارها بر حسب مقدار بازده نشان میدهد بازار سهام با رشد 18.8درصدی در جایگاه پنجم بازارها قرار گرفته. در این مدت 30هزار میلیارد تومان نقدینگی جذب اوراق بهادار شده که بخشی از آن برای خرید سهام و بخشی دیگر در خرید اوراق بدهی(عمدتا اسناد خزانه اسلامی) صرف شده است.

این دادهها نشان میدهد شتاب رشد تقاضا برای خرید اوراق بدهی بیشتر از سهام بوده و بخش مهمی از منابع جذب شده در بازار سرمایه که 10هزار میلیارد تومان برآورد میشود در خریداسناد خزانه اسلامی صرف شده است بر همین اساس تحتتأثیر افزایش تقاضا برای خرید اوراق بدهی مقدار بازده اسناد خزانه اسلامی به 26تا تا 28درصد رسیده و حتی در برخی سررسیدها از مرز 30درصد هم تجاوز کرده است. به این ترتیب بازار اوراق بدهی قبل از بازار سهام در رتبه چهارم از نظر مقدار بازده سرمایهگذاری قرار گرفته است.

- مقدار رشد مسکن

اطلاعات آماری از وضع بازارها از اول سال تاکنون نشان میدهد قیمت هرمترمربع آپارتمان در مناطق 22گانه شهر تهران از ابتدای امسال تاکنون 16.2درصد افزایش یافته و از 5میلیون و 584هزار تومان به 6میلیون و490هزار تومان افزایش یافته است. با این مقدار رشد، بازار مسکن پس از بورس در رتبه ششم پربازدهترین بازار قرار گرفته است البته هیچ آماری وجود ندارد که نشان دهد چه میزان معامله در بازار مسکن انجام شده است.

- عملکرد ضعیف صندوقهای سرمایهگذاری

با وجود رشد110درصدی قیمت دلار، 102درصدی یورو و 71درصدی سکه از ابتدای سال تاکنون و همچنین رشد 18.8درصدی شاخص بورس، بازده عملکرد بهترین صندوقهای سرمایهگذاری نه فقط به محدوده بازارهای سکه و ارز نرسیدهاند بلکه حتی مقدار میانگین بازده این صندوق بهمراتب کمتر از بازده شاخص بورس بوده درحالیکه در این مدت با وجود اینکه نقدینگی با افزایش زیادی مواجه شده است اما ارزش خالص داراییهای این صندوقها دستکم 3هزار میلیارد تومان کاهش یافته است.

دادههای آماری نشان میدهد در مقابل رشد 18.8درصدی شاخص بورس که میانگین عملکرد بازارسهام است، میانگین رشد صندوقهای سرمایهگذاری 0.04- بوده است البته در میان صندوقهای سرمایهگذاری صندوقهایی هم بودهاند که با رشد به نسبت مطلوبی مواجه بودهاند اما تعداد این صندوقها کمتر از انگشتان 2دست است.

مطابق دادههای آماری موجود در میان صندوقهای سرمایهگذار در سهام فقط 2صندوق توانستهاند بازده بیش از 30درصد بهدست بیاورند و در میان صندوقهای سرمایهگذاری با درآمد ثابت هم این تعداد به 3صندوق میرسد همه آنها صندوقهای سرمایهگذاری در طلا هستند که واحدهای آنها در بورس کالا دادوستد میشود. اطلاعات آماری نشان میدهد ارزش کل داراییهای صندوقهای سرمایهگذاری در دورانی که چرخش نقدینگی در بین بازارها به رشد بازارهای طلا، ارز و مسکن منجر شده است دستکم 3هزار میلیارد تومان کاهش یافته و از 150هزار میلیارد تومان به 147هزار میلیارد تومان رسیده است. ارزش کل این صندوقها همچنین در ماههای پایانی سال قبل هم 10هزار میلیارد تومان نزول کرده بود.

نظر شما