به گزارش همشهری، رتبه بورس تهران در بازارهای جهانی از نظر ارزش تا قبل از آغاز موج اول رشد قیمت ارز در سال91 از سطح مطلوبی برخوردار بود و براساس گزارشهای فدراسیون جهانی بورسهای اوراق بهادار در میانه فهرست بورسهای معتبر جهان قرار داشت،

اما از زمانی که نرخ برابری ریال در برابر دلار آمریکا از ابتدای دهه90 شروع به رشد کرد رتبه بورس تهران هم در میان سایر بورسهای جهان تنزل کرد زیرا ملاک ارزی فدراسیون جهانی بورسها برای محاسبه ارزش بازارهای سهام، قیمت هر دلار آمریکاست و افزایش نرخ برابری ارزهای محلی نسبت به دلار رتبه بورسهای دنیا را کاهش میدهد.

در چنین شرایطی تازهترین اطلاعات آماری نشان میدهد در یک سال و نیم گذشته بهدلیل کاهش شدید ارزش ریال در برابر دلار رتبه بورس تهران هم در میان سایر بورسهای جهان کاهش یافته و از 30 به رتبه 50 تنزل کرده است. با این مقدار نزول، بورسهای مصر، دوبی، ابوظبی و قطر که قبل از آن رتبه پایینتری از بورس تهران داشتند بالاتر از ایران قرار گرفتند.

- مقدار نزول بازار سهام

آمارها نشان میدهد با وجود اینکه ارزش کل بازار سهام از ابتدای فروردین96 تاکنون از نظر ریالی 133هزارو 700میلیارد تومان افزایش یافته است اما با درنظر گرفتن رشد شدید قیمت دلار ارزش کل بازار سهام (بورس تهران و فرابورس) 55میلیارد دلار افت کرده است.

این محاسبات نشان میدهد ارزش کل بورس تهران که در فروردین پارسال 385هزار میلیارد تومان معادل 102میلیاردو 600میلیون دلار (با احتساب هر دلار 3749تومان) محاسبه میشد هماکنون به 518هزارو 700میلیارد تومان معادل 46میلیارد و 300میلیون دلار (با احتساب هر دلار 11200تومان) رسیده است که علت اصلی وقوع این رویداد افزایش نرخ برابری ریال در برابر دلار است که از 3749تومان به 11هزارو200تومان در مبادلات روز گذشته رسیده است.

این ارقام بهمعنای آن است که چنانچه سطح عمومی قیمت سهام شرکتهای حاضر در بورس تهران و فرابورس به میزان 54درصد رشد کند، قیمتها (با احتساب قیمت دلار) به همان سطوحی خواهد رسید که در فروردین96 قرار داشت. همه این ارقام بهمعنای این است که افزایش نرخ برابری ریال در برابر دلار آمریکا دستکم 55میلیارد دلار به بازار سهام ایران ضربه زده است و ارزش کل شرکتهای بورس اکنون در سطح جهانی با ارزش بسیار کمتری نسبت به 1.5سال گذشته محاسبه و قیمتگذاری میشوند.

- مقایسه رشد بورس با سکه و دلار

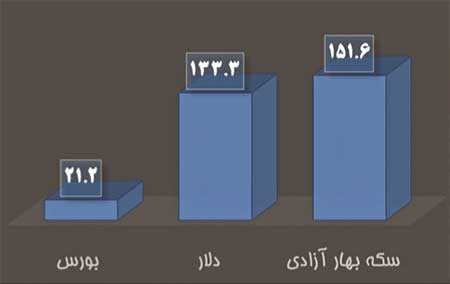

اطلاعات آماری از مقدار بازده بازارها از ابتدای سال تاکنون همچنین نشان میدهد مقدار بازده سرمایهگذاری در بازار سهام بهمراتب کمتر از بازارهای طلا و ارز بوده است. از طرف دیگر دستکم یک فاصله 120درصدی میان بازده سرمایهگذاری در بورس و بازارهای طلا و ارز وجود دارد.

با وجود رشد شدید نقدینگی تحلیلگران بارها پیشنهاد کردهاند نقدینگی به سمت بورس هدایت شود تا از رشد شدید قیمتها در بازارهای طلا و ارز جلوگیری شود. اما با وجود این تحلیلها هنوز هیچ برنامه مدونی برای هدایت نقدینگی که مقدار آن 1500هزار میلیارد تومان برآورد میشود به سمت بازار سرمایه تدوین نشده است.

به لحاظ ساختاری بازار سرمایه قادر است با جذب این نقدینگی از یک طرف آن را به سمت تولید هدایت کند و از سوی دیگر زمینه کاهش تورم در همه بازارها را فراهم کند. مطابق اطلاعات موجود قیمت هر سکه بهار آزادی از ابتدای سال تاکنون 151.6درصد و ارزش هر دلار آمریکا 133.3درصد رشد کرده است.

با این حال بازارسهام با وجود پتانسیلهای نهفته بسیار زیادی که دارد در این مدت فقط 21.2درصد افزایش یافته است. این پتانسیلهای رشد حتی با افزایش نرخ برابری ریال در برابر دلار با ظرفیتهای بیشتری مواجه شده است و میتواند به فعال شدن پتانسیلهای رشد بورس منجر شود.

- پتانسیل رشد بازار سهام

محاسبه ارزش کل بازار سهام با احتساب نرخ برابری ریال در برابر دلار نشان میدهد ارزش کل سهام شرکتها تا چه میزان نسبت به نرخهای پایه در یک دوره زمانی تغییر کرده است، یعنی اینکه با رشد قیمت دلار، ارزش کل داراییهای موجود در بازار سهام تا چه میزان با افت مواجه میشوند و برای جبران این عقبافتادگی یک نوع تجدید ارزیابی داراییها در بازار سهام اتفاق میافتد و بار دیگر قیمتها خود را با قیمت جدید دلار تطبیق میدهند.

این رویه در 3دهه گذشته مدام در بازار سهام تکرار شده ودر نزدیکترین رویداد در سال1391 وقتی قیمت دلار افزایش یافت بازار سهام با یک وقفه زمانی کمتر از یک سال در سال1392 به این رویداد واکنش نشان داد و با صعودهای انفجاری مواجه شد. به این ترتیب کاهش نرخ برابری ریال در برابر دلار پتانسیلهای زیادی را در برابر بازار سهام برای رشد ایجاد کرده است اما فعال شدن این پتانسیل بستگی به عزم مقامات برای هدایت نقدینگی به سمت بازار سهام دارد.

با وجود رشد ریالی، ارزش بازار سهام در 1.5سال گذشته 55میلیارد دلار کاهش یافته و رتبه بورس تهران در جهان 20پله سقوط کرده است. به گزارش همشهری، رتبه بورس تهران در بازارهای جهانی از نظر ارزش تا قبل از آغاز موج اول رشد قیمت ارز در سال91 از سطح مطلوبی برخوردار بود و براساس گزارشهای فدراسیون جهانی بورسهای اوراق بهادار در میانه فهرست بورسهای معتبر جهان قرار داشت،

اما از زمانی که نرخ برابری ریال در برابر دلار آمریکا از ابتدای دهه90 شروع به رشد کرد رتبه بورس تهران هم در میان سایر بورسهای جهان تنزل کرد زیرا ملاک ارزی فدراسیون جهانی بورسها برای محاسبه ارزش بازارهای سهام، قیمت هر دلار آمریکاست و افزایش نرخ برابری ارزهای محلی نسبت به دلار رتبه بورسهای دنیا را کاهش میدهد.

در چنین شرایطی تازهترین اطلاعات آماری نشان میدهد در یک سال و نیم گذشته بهدلیل کاهش شدید ارزش ریال در برابر دلار رتبه بورس تهران هم در میان سایر بورسهای جهان کاهش یافته و از 30 به رتبه 50 تنزل کرده است. با این مقدار نزول، بورسهای مصر، دوبی، ابوظبی و قطر که قبل از آن رتبه پایینتری از بورس تهران داشتند بالاتر از ایران قرار گرفتند.

- الاکلنگ رونق بورس و سفتهبازی در بازار ارز

معاون سابق نظارت سازمان بورس با بیان اینکه تغییر ساختار مدیریت بانک مرکزی امید به اتکا به مکانیسم بازار در مدیریت بازار پول و کاهش رانت را افزایش داده است، گفت: امید میرود تعصب بر تصمیمات اقتصادی محدودکننده، مانع تداوم امیدواریها نشود.

محمودرضا خواجهنصیری مدیرعامل تأمین سرمایه تمدن با اشاره به روشهای جذب نقدینگی که در تمام دنیا بهکار میرود، تأکید کرد: بانک مرکزی اگر میخواهد تغییری در سیاستهای خود بدهد که مبتنی بر موفقیت و به نفع کشور باشد و درعین حال فضای سفتهبازی در بازارهای موازی غیرمولد را حذف کند، بهتر است که نگاهی به شاخص بورس انداخته و وضع آن را رصد کند.

بهگفته او، دیر یا زود، این شاخص به چشم تصمیمسازان اقتصادی کشور خواهد آمد و سیاستگذاران متوجه خواهند شد که حتی یک التهاب ایجاد شده را میتوانند با ضربهگیر بورس بهعنوان جاذب نقدینگی مدیریت کنند. خواجهنصیری افزود: بنابراین در این مسیر هرگونه سیاست اتخاذشده در بانک مرکزی که از یک سو منجر به حذف رانت شود و از سوی دیگر فرصت سرمایهگذاری با محور تولید و توسعه کشور را ایجاد کند، باید مهم و قابل توجه باشد.

به اعتقاد او، سیاستگذاران اقتصادی کشور نباید صرفا به اعداد قیمت عرضه اولیه کالا و عرضه ارز توجه کنند بلکه باید قیمت نهایی مصرفکننده را مدنظر داشته باشند. مدیرعامل تأمین سرمایه تمدن تأکید کرد: زمانی که سیاستی اتخاذ شود که عملا مدافع حقوق تولیدکنندگان و افزایش حاشیه سود شرکتها باشد، به مرور زمان نقدینگی به سمت مولدش جذب خواهدشد و ضربههایی که ما از نبود بازار متشکل میخوریم، نخواهیم خورد.

او اعلام کرد: از سوی دیگر وقتی در مصاحبههای مدیران بانک مرکزی یا سایر مسئولان بحث تهدید و دستهای پشت پرده برای اتفاقات مطرح میشود، تنها راه این است که نقدینگی را به سمت بازار متشکل و قابل نظارت و کنترل سوق دهیم که هرگونه ابهام در اختلال و بههمریزی بازارها از بین برود.

بهگفته او، در چنین بازار متشکلی است که جریان نقدینگی به سمت مولد و کارا بودن سوق یافته و هرگونه دستکاری و عدمشفافیت در آن قابل پیشگیری است و در لحظه میتوان آن را کنترل کرد تا مانع از اتفاقات پیش روی باشد. خواجهنصیری با بیان اینکه بهنظر میرسد تغییر مدیریت بانک مرکزی در حال حاضر در فضای اقتصادی کشور یک نشانه از امیدواری به تغییر تفکر بانک مرکزی از یک تفکر محدودکننده است، گفت:

تغییر از یک تفکر محدودکننده، بدون توجه به بازار سرمایه، بازار آزاد و اهرمهای خودکار کنترل بازار براساس سیستم عرضه و تقاضا و تخصیص بهینه در ساختار اقتصاد آزاد و در وضعیت شفاف یک نشانه امیدواری است. او افزود: در چنین چارچوبی میتوان به این سمت حرکت کرد که سرمایهگذاری در بخشهای مختلف افزایش یافته و منابع از دل بازارهای غیرمولد بیرون کشیده شده و اطمینان مردم را افزایش میدهد و در پی آن التهاب را کمتر کرده و قطعا از این منظر امکان بازگشت سرمایه از دست رفته مردم از طریق سرمایهگذاری مولد پیش خواهد آمد.

نظر شما